Kategorie: Falschberatung

Horst D. Deckert Erfahrungen

Aus gegebenem Anlass gibt es jetzt die Seite „Horst D. Deckert Erfahrungen“.

Mitteilungspflichten bei Auslandsbeziehungen nach § 138 Absatz 2 und § 138b AO in der Fassung des Steuerumgehungsbekämpfungsgesetzes (StUmgBG)

Nach § 138 Absatz 2 Satz 1 Nummer 5 AO haben Steuerpflichtige mit Wohnsitz, gewöhnlichem Aufenthalt, Geschäftsleitung oder Sitz im Inland (inländische Steuerpflichtige) dem für sie nach §§ 18 bis 20 AO zuständigen Finanzamt im Zusammenhang mit Mitteilungen nach § 138 Absatz 2 AO auch die Art der wirtschaftlichen Tätigkeit des Betriebs, der Betriebsstätte, der Personengesellschaft, Körperschaft, Personenvereinigung, Vermögensmasse oder der Drittstaat-Gesellschaft mitzuteilen

Falschmeldungen als Umsatztreiber?

Heuermann veröffentlichte den Handelsregistereintrag meiner US-Corporation und dilettiert, dass meine Delaware-Corporation in den USA nicht…

Heuermann’s Fake-Personalausweis

Im Handelsblatt gibt Heuermann ein Dokument als Personalausweis von Paraguay aus. Das ist natürlich eine…

Heuermann’s neueste Fake-News über Paraguay

Sei kein „Staaten-Loser“, der sich auf die Fake-News eines Tieffliegers verlässt.

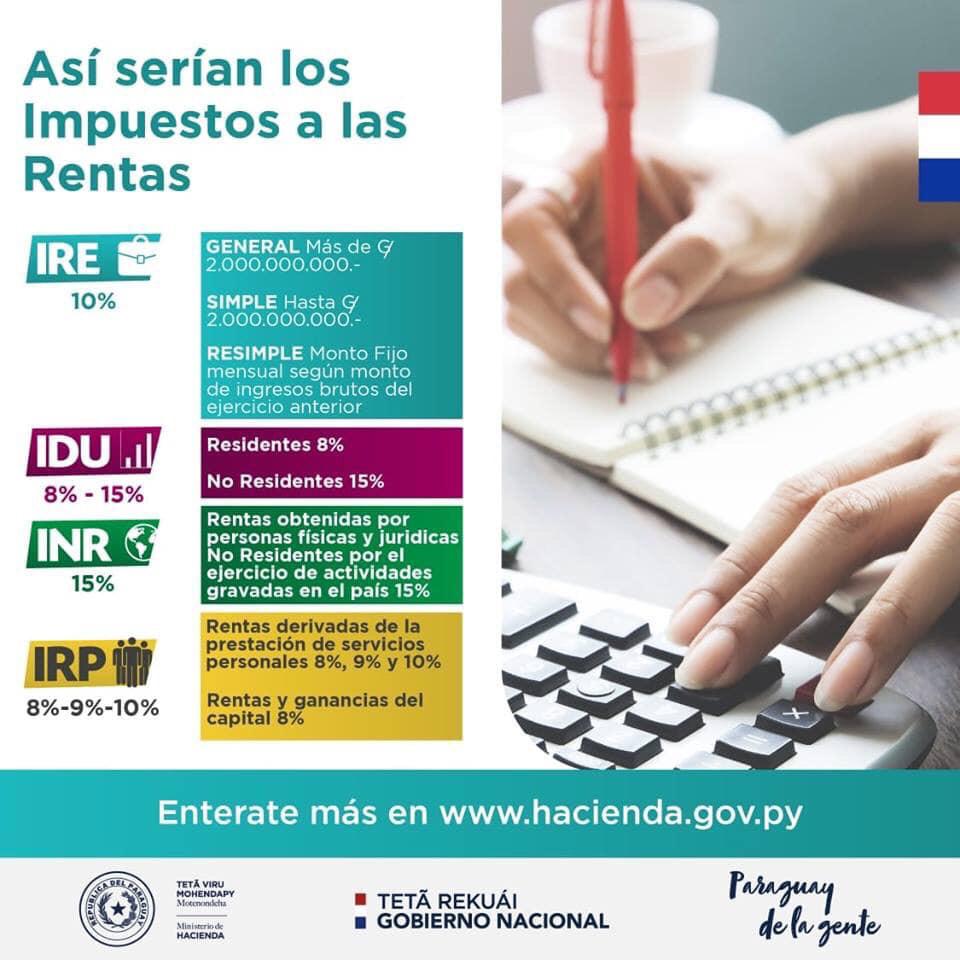

Es steht überhaupt nicht zur Debatte, dass irgendjemand sein Welteinkommen in Paraguay versteuern müsse.

Das Territorial-Prinzip wird nicht angetastet. Auslandseinnahmen sind und bleiben in Paraguay steuerfrei.

Man sollte sich deshalb nicht an Provisionsberatern, Versicherungsvermittlern, Immobilienmaklern, MLM-lern, Vielfliegern, Tieffliegern und Hasardeuren orientieren, die bestrebt sind nur das zu vermitteln, woran sie am meisten verdienen und denen der Kunde praktisch egal ist.