Kategorie: Wohnsitz

Mitteilungspflichten bei Auslandsbeziehungen nach § 138 Absatz 2 und § 138b AO in der Fassung des Steuerumgehungsbekämpfungsgesetzes (StUmgBG)

Nach § 138 Absatz 2 Satz 1 Nummer 5 AO haben Steuerpflichtige mit Wohnsitz, gewöhnlichem Aufenthalt, Geschäftsleitung oder Sitz im Inland (inländische Steuerpflichtige) dem für sie nach §§ 18 bis 20 AO zuständigen Finanzamt im Zusammenhang mit Mitteilungen nach § 138 Absatz 2 AO auch die Art der wirtschaftlichen Tätigkeit des Betriebs, der Betriebsstätte, der Personengesellschaft, Körperschaft, Personenvereinigung, Vermögensmasse oder der Drittstaat-Gesellschaft mitzuteilen

Deutschland muss nun Gewinnabführungs- und Verlustübernahme-Verträge anerkennen, die nach den Rechtsvorschriften eines anderen EU- oder EWR-Mitgliedstaats geschlossen wurden

Obwohl Deutschland die rechtlichen Grundlagen bereits geschaffen hat, verweigert die Steuerverwaltung die Anerkennung der Gewinnabführungs-…

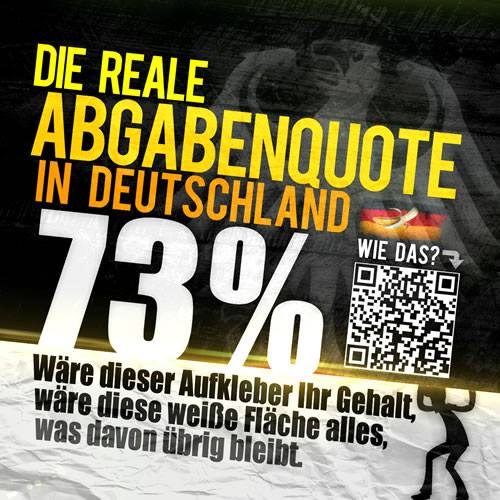

Wie Sie Ihre steuerliche und wirtschaftliche Situation sofort erfolgsentscheidend verbessern können!

arum Auswanderer, Perpetual Traveler und digitale Nomaden unbedingt eine Aufenthaltsgenehmigung und eine Steuernummer in Paraguay brauchen!

Keine Rechtsform bietet mehr Sicherheit und Haftungsfreiheit als eine US Corporation!

Egal, ob man in Deutschland wohnt oder nicht, es gibt keine vernünftige Alternative zu einer US Corporation, wenn man Kunden in Deutschland, Brexit-England sowie in den EU- und EWR-Staaten hat.

Keine Rechtsform bietet mehr Sicherheit und Haftungsfreiheit als eine US Corporation!

Weniger als NULL STEUERN kann man nicht bezahlen!